世界が大注目の米国消費者物価指数、CPIの発表がありました!

経済指標が悪いのに株価が上がっちゃうくらいインフレが中心に世界はまわっています!

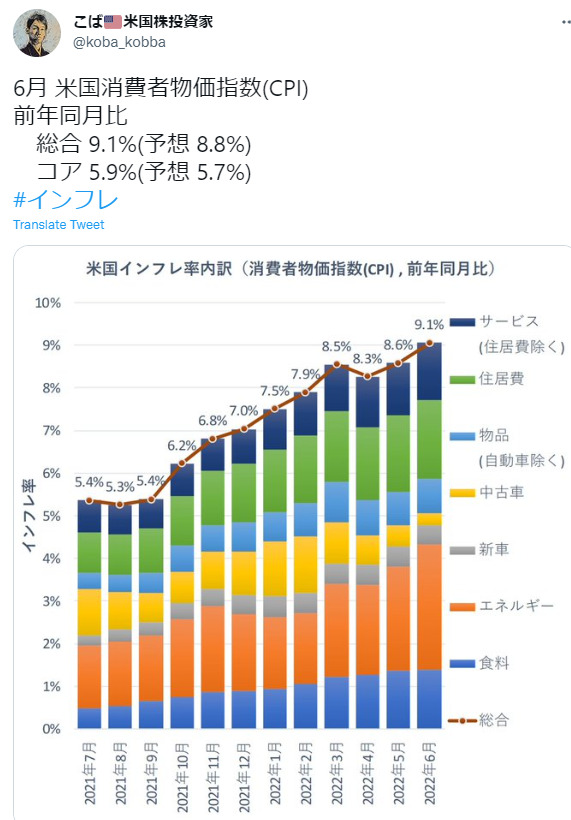

6月の消費者物価指数(CPI、季節調整済み)は前年同月比で9.1%上昇と5月の8.6%上昇から加速。1981年11月以来40年超ぶりの大幅な伸び。前月比も1.3%上昇で2005年以来の大幅な伸び!

<6月CPI(前月比)>

前回 0.6% 予想 1.1% 結果 1.3%❌▲

<6月コアCPI(前月比)>

前回 1.0% 結果 0.7% 予想 0.5%⭕▼

これが最後の悪い数字と信じる! おとといの配信で、悪くても原油などが下がってるので相場はすぐには下げないかも?とお伝えしましたが、予想通り最悪の結果ですが相場は持ちこたえました。

しかし家賃は前月比0.8%上昇と、1986年以来の大幅な伸び。帰属家賃は0.7%で、32年ぶり

中古車はYOYでは減って見えますが、前月比であh1.6%、新車は0.7%それぞれ伸びています。

ホテルや航空運賃、レンタカーのコストは前月比で低下です。

インフレは許されないほど高い。しかし、発表されたデータ(今朝の消費者物価指数)は古い。

11セクター全てが下げています。最も下げが低いのはエネルギー(-0.09%)、最も下げているのは素材

7/27の次回FOMCでは一気に1.00%の利上げに踏み切るとの予想も台頭しています。

こばさんのツイートで前年同月比の推移を見てみましょう。

(2) こば🇺🇲米国株投資家 (@koba_kobba) / Twitter

米CPI:識者はこうみる

<米国みずほ証券>

・短期金利上昇でイールドカーブの逆転がさらに進む

・年末のFF金利見通しが3.5%から4%になる可能性。

・誰もが翌月がピークになると予想する。しかし、実際には予想よりもずっと先になるかも知れない。

<キャピタル・エコノミクス>

・7月のFOMC75bp利上げは決定的

・商品価格がその後急落、賃金上昇率も緩やか、見通しは暗くない。

7月の100bp利上げは見当違い。

<アメリプライズ・フィナンシャル>

・インフレはまだピークに達していない。

・ピークは7月だとしたらFRBは今後も積極利上げを続ける。

状況が変わるまで株価上昇は難しいだろう。

<BMOキャピタル>

7月のガソリン価格低下や小売り値引きは一助も、家賃を中心にコア指数に見られる広範な上昇はインフレが想定以上に長期化する可能性。

米景気後退リスク巡る懸念高まる、需要減速の兆候も=連銀報告 | ロイター (reuters.com)

しかし、景気後退が近づいている観測がFRBから出ていますね。

FRBは13日に公表した地区連銀経済報告(ベージュブック)で、米経済が5月半ばから7月半ばにかけ、控えめなペースで拡大したという認識を示しました。

同時に、「複数の地区で需要減速の兆候が強まっている。5地区からは、景気後退リスク増大を巡る懸念が示された」とのことです。

米国全体のインフレを急激に抑えるような勢いはまだなさそうです!

こりゃ、利上げ1%あるね!

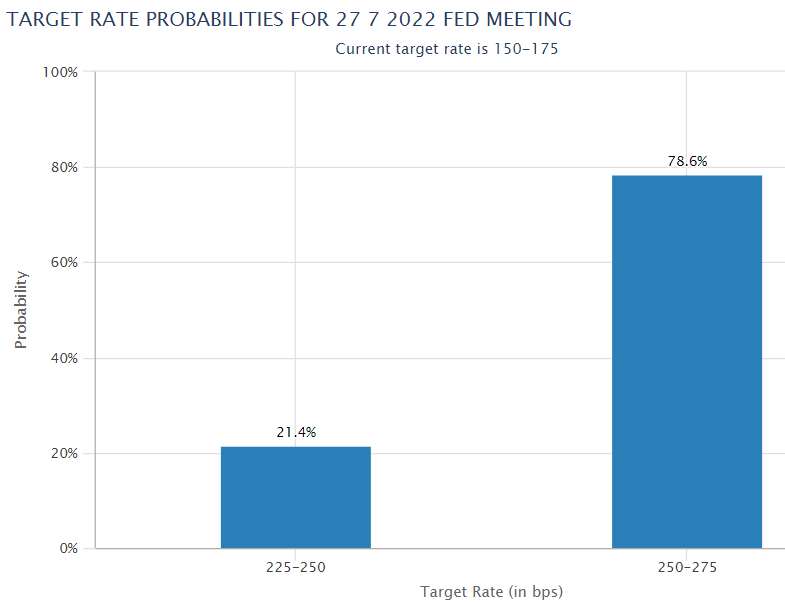

🌟FOMC利上げ1%見込まれた!🌟

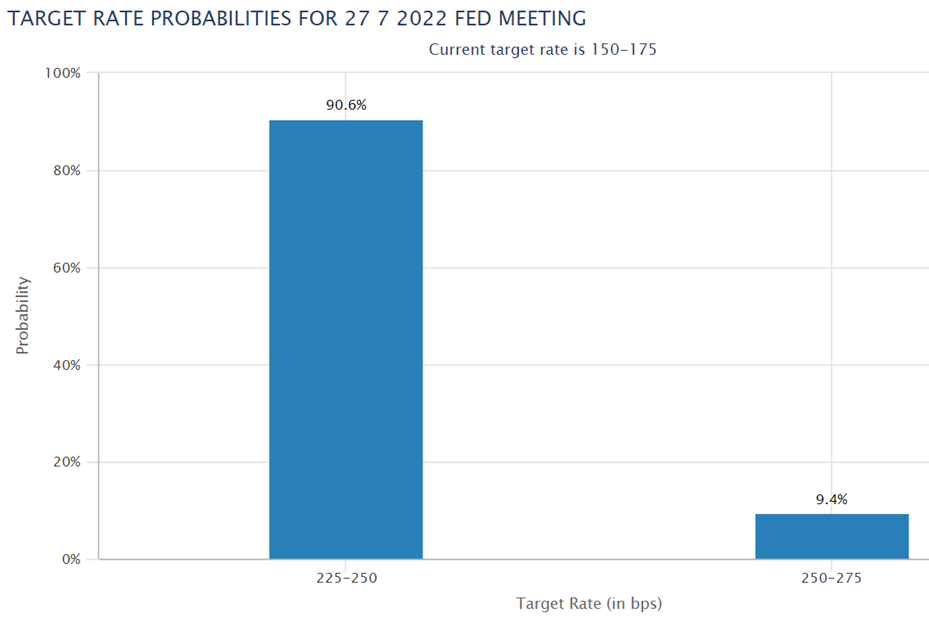

FOMC利上げ予想はガラッと景色が変わりました!

利上げ1%予想が8割に近づきました!

昨日

今朝

よくこれでヒートマップ真っ赤にならなかったなと思います。

明日からは下げそうですね! 金利は短期金利だけが上昇!

米2年と10年国債の利回り逆転が進んでいます。

イールドスプレッドは、2000年に記録されたレベルに達しました。

コロナや1998年の谷くらいになっています。

今日は米30年国債入札が好調、海外中央銀行は、米国国債利回りはピークと判断しています。

ユーロ「パリティ」割れ、約20年ぶりです。一瞬、0.9998ドルまで行きました。2002年12月以来の安値。年初からは10%を超えて下落です。

FRBの積極的な利上げが安全資産と見なされるドルの買いにつながっています。なら、さらにユーロ安が進みそうです。ECBは特定の為替相場を目標にすることはない」とし、物価安定を巡る責務に関連し、為替相場がインフレに及ぼす影響に常に注意を払っているとのことです。 米国企業の決算業績は低下します。

ドル円は今日はヨコヨコですが、心配ですね。

コメント